据本站商品行情分析系统,2023年化工指数下降。截止12月31日化工指数879点,较年初1月1日指数917点下降38点,降幅4.14%。2023年大宗商品价格涨跌榜中化工板块环比上升的商品共48种,其中涨幅5%以上的商品共34种,占该板块被监测商品数的29.3%;环比下降的商品共有68种,跌幅在5%以上的商品共54种,占该板块被监测商品数的46.6%。2023年化工板块整体呈现“跌多涨少”,一些曾经的热门产品表现平平,但增塑剂在化工板块中“风景独好”,增塑剂2023年行情逆市上涨。

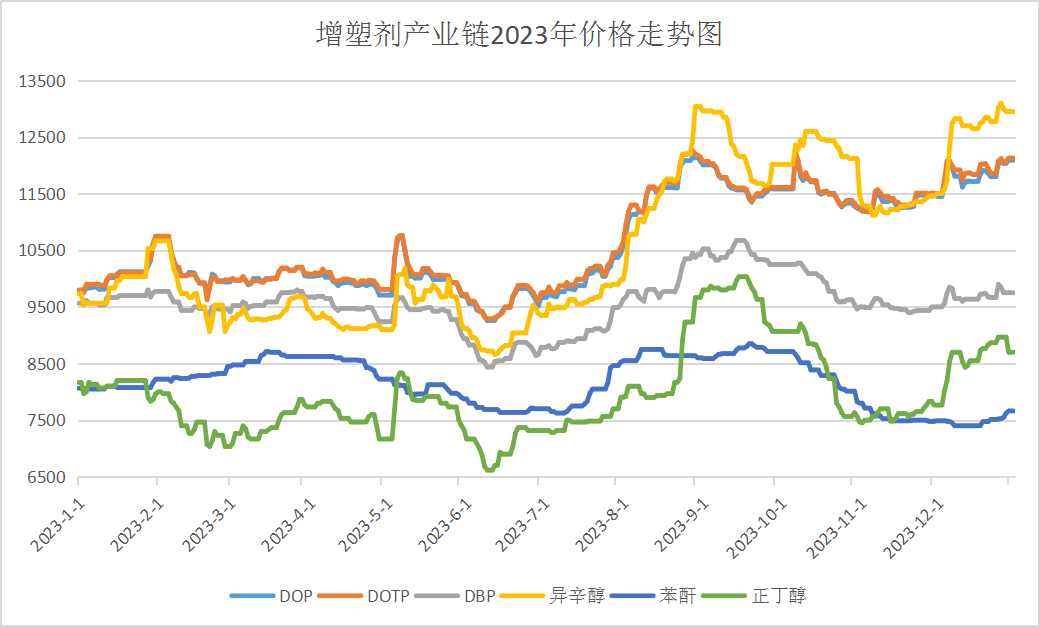

据本站商品行情分析系统,2023年增塑剂板块产品,除PVC、OX与苯酐外,其他产品均不同幅度的上涨,且主要的增塑剂品类DOP、DOTP均涨幅超20%,原材料的异辛醇更是创了2023年化工板块最大涨幅的33.05%。同为增塑剂,DOP与DOTP价格走势基本相同,且价差在100元/吨左右,而与DBP价差较大,且价差有扩大趋势,年初DBP与其他两种增塑剂的价差在200元/吨左右,而年末价差已经扩大到2300元/吨以上。而增塑剂的主要原材料中,异辛醇价格走势与DOP和DOTP高度相关,而正丁醇走势与DBP相关性较大,而苯酐走势与其他产品走势相关性较小。

增塑剂2023年为何会出现如此走势?2024年增塑剂又将走向何方?下面我们通过增塑剂产业链主要产品的相互关系及主要产品的2023年行情及2024年展望,为大家详细描述增塑剂产业链的前世今生。

增塑剂产业链板块

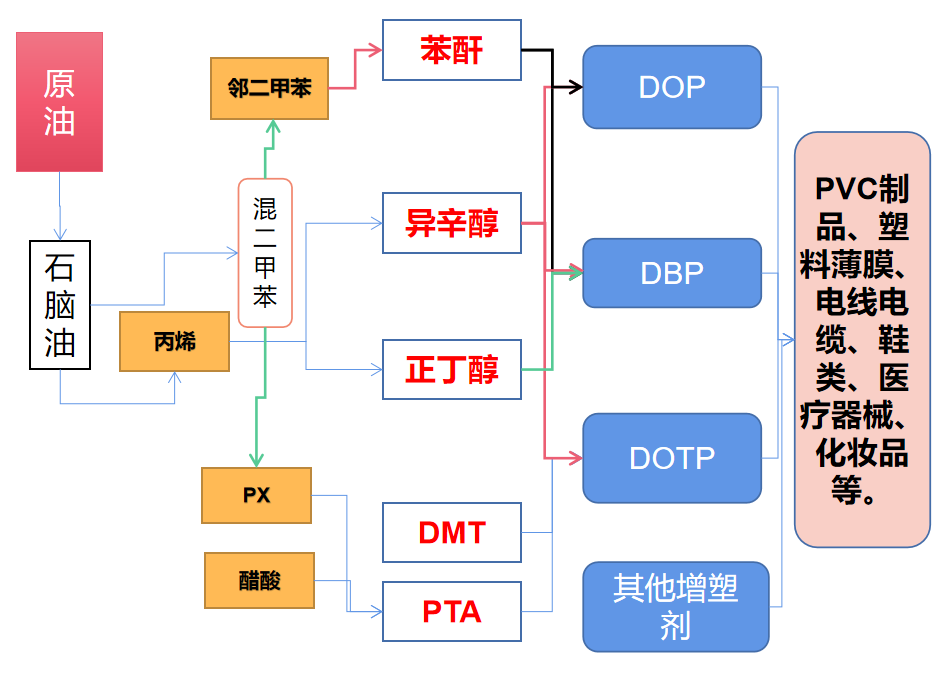

从增塑剂产业链结构图可以看出,增塑剂种类繁多,研究阶段1000多种,工业生产300种,广泛应用100余种,其中用途最广,用量最大的增塑剂产品主要有DOP、DOTP、DBP等。增塑剂下游行业则主要为PVC塑料制品加工行业,但由于增塑剂在下游产品中用量有限,对下游产品价格影响较小。原料端,异辛醇广泛应用于各种增塑剂生产,苯酐主要用于DOP与DBP的生产,正丁醇仅用于DBP的生产;PTA也可用于生产DOTP但成本较高,多以废聚酯法用废涤纶与异辛醇合成DOTP。增塑剂原料上游主要有邻二甲苯、PX、醋酸、丙烯等。

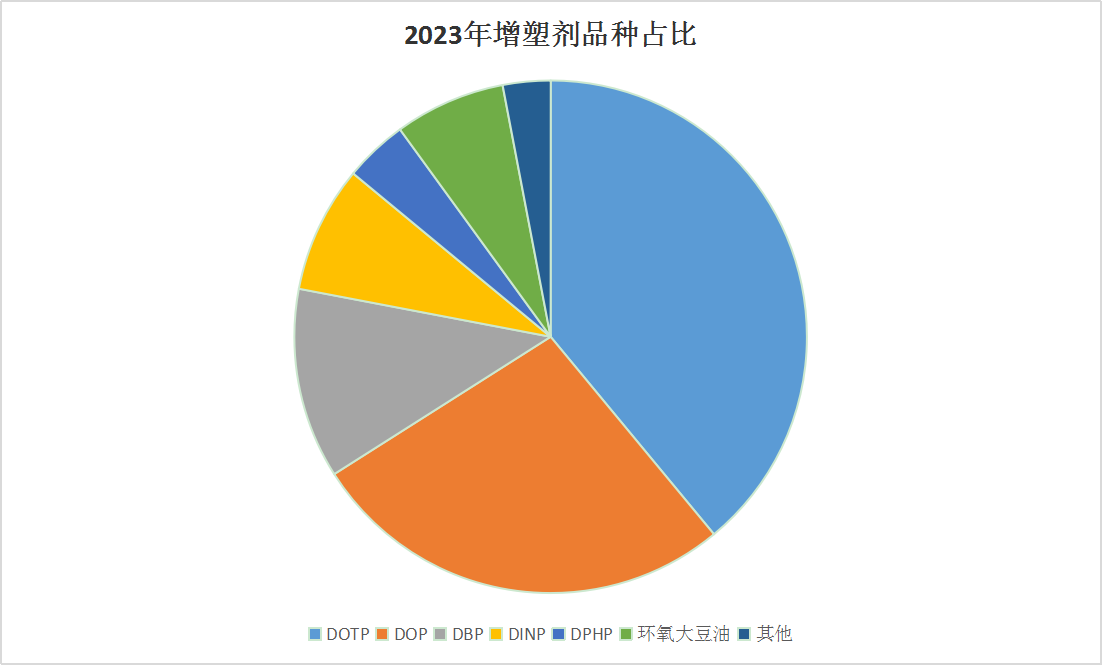

受环保及安全要求影响,DBP产能、产量逐年收缩,但由于其价格优势明显,DBP仍有一定刚需,近几年DBP产量趋稳。DOP原为最广泛使用的增塑剂,近年来受环保限制出口影响,2022年DOTP在我国替代DOP成为用量最大的增塑剂产品。

增塑剂产业链主要产品的2023年行情及2024年展望:2023年异辛醇涨幅超三成 2024年异辛醇先强后弱

据本站不完全统计,2023年异辛醇企业设备停车检修不断,异辛醇供给紧缩,下游增塑剂企业开工高位,刚需买盘刺激异辛醇价格持续走高,2023年异辛醇价格上涨33%,位居化工榜涨幅榜首。2023年上半年,异辛醇企业开工高位,但1月份主要异辛醇厂家停车加之年前备货,异辛醇价格上涨,5月初鲁西异辛醇设备意外停车,异辛醇价格短暂大涨,之后产能部分恢复,异辛醇价格回归低位。8月,多家异辛醇厂家设备停车不断,异辛醇价格一涨再涨;10月齐鲁石化设备检修,异辛醇价格再涨;12月,齐鲁石化异辛醇设备事故停车,异辛醇价格暴涨,事故后开工时间未定,短期内异辛醇价格高位盘整。

2023年异辛醇企业轮番检修停车,异辛醇生产不稳定导致供给量大幅减少,2024年异辛醇企业检修势必减少,异辛醇供给预期恢复,异辛醇价格难以维持高位,24年异辛醇价格势必下降。而一季度齐鲁石化的异辛醇设备检修依旧,加之春季异辛醇集中检修,一季度异辛醇价格或维持高位盘整。总体预期2024年异辛醇走势先高位盘整,后大幅下跌。

2023正丁醇市场震荡小涨 2024市场行情涨跌难定

2023年,正丁醇市场行情整体震荡波动较为频繁,年内涨幅6.53%。正丁醇全年的价格低点发生在上半年的6月中旬阶段。正丁醇的全年价格高点发生在9月中旬阶段。2023年我国正丁醇市场走势主要受供需双方面影响,从2023年正丁醇企业开工率可以看出,2023年正丁醇价格高点正是正丁醇企业开工率低位,而价格低点则是企业开工率相对高位且下游增塑剂需求淡季。2024年正丁醇走势,受那些因素影响,又将走向何方?

供给方面:未来两年,国内正丁醇产品预计新增3套装置,合计增加产能约60万吨/年。随着新产能投产,预计2024年,我国正丁醇市场整体的供应增加。需求方面:近几年,我国正丁醇下游消费结构变化不大,2024年,随着化工行业逐步恢复,正丁醇下游需求量将缓慢回暖。正丁醇供需双增,2024年正丁醇行情涨跌难定。但从正丁醇一月企业开工率可以看出,一月份正丁醇企业开工下降,正丁醇供给紧缩依旧,而二月份春节备货加之春节检修较多,一季度正丁醇价格预期维持高位盘整。

成本支撑,2023年DOP价格大涨收尾 盈利下降,2024年DOP价格高开低走

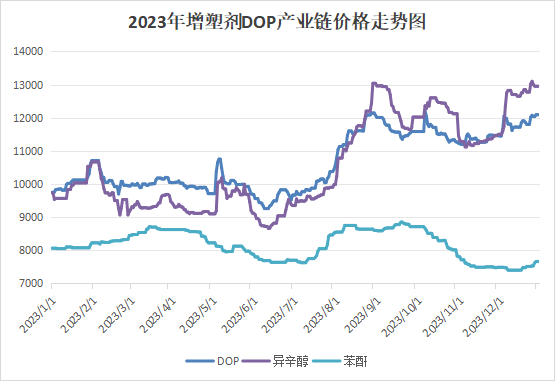

2023年DOP与异辛醇相关性为0.960,成本支撑下,2023年DOP价格一涨再涨。1月,增塑剂厂家储备原料异辛醇,DOP价格跟随异辛醇而坚挺,年后需求疲软库存积累导致DOP下跌,五一期间,异辛醇装置突发停产,拉动异辛醇价格大涨,DOP价格跟涨,但高价难以向下游转嫁,以致高价持续时间短,价格开始理性回调,随着异辛醇停产装置的恢复,DOP跌速加快,异辛醇和DOP价格均降至年内低点水平,成交大幅释放,支撑价格小幅反弹。8月异辛醇设备检修不断,加之“金九银十”预期,异辛醇价格一路上涨,DOP价格跟随上涨。“金九银十”旺季不旺,加之DOP生产亏损企业开工下滑,异辛醇需求不足价格开始回落,DOP10月价格下跌。11月增塑剂企业开工回升,异辛醇、DOP价格双双回暖。12月下旬,异辛醇厂家突发事故,装置再停,异辛醇价格突涨至年内新高,并维持高位盘整,DOP价格跟随上涨,但涨幅远不及异辛醇涨幅,DOP盈利空间收窄。

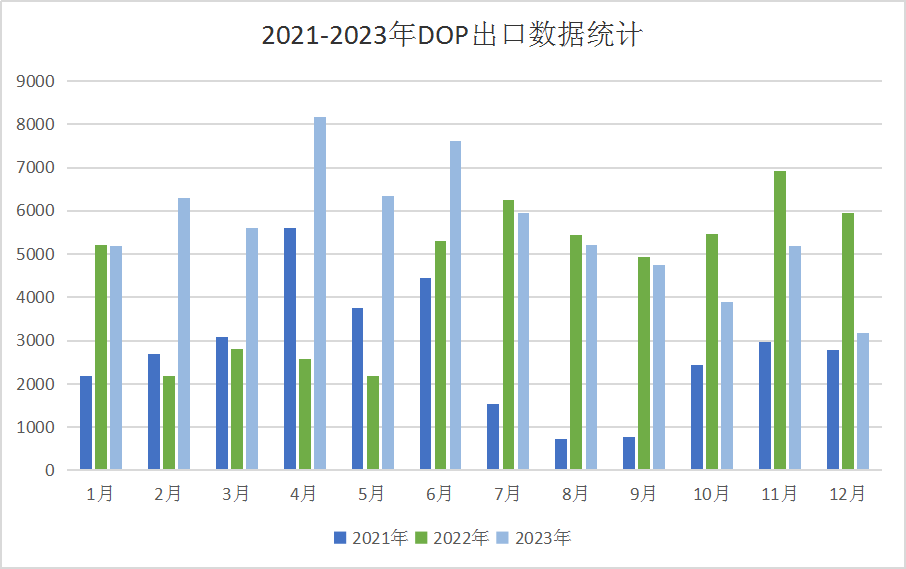

2024年1月受装置停产及原材料上涨支撑,DOP价格高开,但随着原材料端装置开工缓慢恢复,及利润下滑造成的增塑剂厂家开工下滑,异辛醇价格下跌,DOP价格跟随下降。而随着DOP价格下降,DOP出口预期增加,对DOP需求支撑。从近三年DOP出口量统计可以看出,DOP出口量与DOP价格紧密相关,2023年上半年DOP价格下降,出口量同比大增,下半年DOP价格高位盘整,出口量同比下滑。近年来DOP出口缓慢增长,虽在消费总量中占比仍较有限,但在DOP市场供过于求的背景下,出口是需求增长的新亮点,支撑DOP价格。而2024年异辛醇全年价格预期下滑,成本支撑不足,DOP价格预期下跌。总体来说,2024年DOP价格高开低走。

2023年DOTP占比再增 2024年DOTP出口预期大涨

2023年DOTP价格走势与DOP相同,且原因也主要受原材料影响,2024年价格走势也与DOP走势预期相当。但2023年DOTP与DOP的最大不同在于,DOTP的产能增加,而产量在增塑剂总产量中的占比再增,与DOP占比差进一步加大。2023年增塑剂产能约780万吨,DOTP产能占比增至近4成,而DOP占比已降至不足三成,DOTP进一步替代DOP,成为增塑剂中的消费王者。

在国内DOTP产量占比再创新高之际,国际市场DOTP也传来利好。从海关总署发布数据可以看出,DOTP进口量2015年-2018年稳步增长,这几年也是国内DOTP产能急剧扩张的几年。随着DOTP的产能过剩,2018年--2020年进口量逐年下滑,而2021年-2023年,DOTP价格连创新高,且维持价格高位,刺激DOTP进口,2021年、2022年进口量增加,国内DOTP新增产能,加之2023年DOTP开工率提升,造成2023年进口量下滑。而出口方面,较往年几近于无的出口量,2023年DOTP出口5113吨,虽较DOTP总产量相比占比不足1%,但2023年出口通道打开的意义在于,国内DOTP将参与国际市场竞争,并依靠中国产业链优势,扩大出口数量,预期2024年DOTP出口量进一步扩大,并大幅增长。

2023年DBP高利润收官 2024年环保增塑剂替代风险依旧

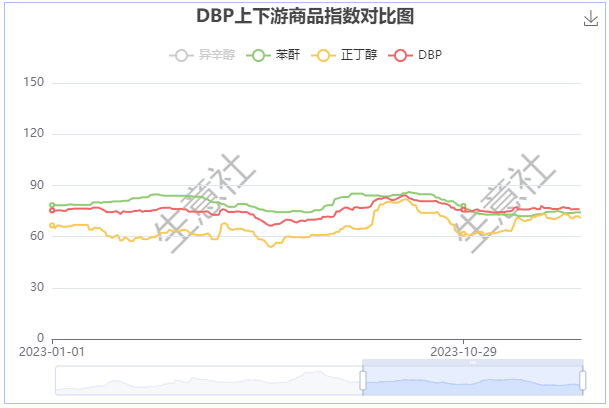

DBP的主要原料是苯酐和正丁醇。2023年DBP价格走势也是受两者影响,2023年正丁醇上涨6.53%,苯酐下跌4.96%,而DBP介于两者之间,2023年上涨1.92%。从DBP上下游商品对比图可以看出,2023年DBP指数前十月一直在苯酐与正丁醇之间震荡盘整,11月开始,DBP价格指数高于苯酐及正丁醇指数,而这一时间也是2023年DBP利润丰厚阶段。11月中旬DBP平均利润800元/吨,12月DBP利润有所下滑,但最低利润也不低于200元/吨。2023年国内DBP市场以较为丰厚利润空间收官。2024年随着原材料价格下跌,且DOP、DOTP等竞品增塑剂价格下跌,DBP上涨支撑不足,预期DBP2024年价格小幅震荡下滑。

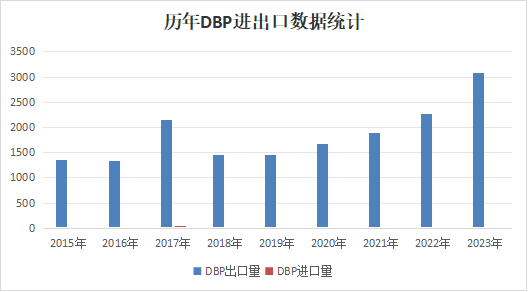

据海关总署发布数据显示,2018年以来,DBP出口量缓慢且稳定的增长中,2023年出口量再创新高,2023年DBP较DOP、DOTP价差扩大,DBP价格优势明显,DBP刚需支撑仍存;而DBP利润丰厚,增塑剂厂家开工意愿强烈,进一步刺激DBP产量增加。但诸多利好刺激下,仍难掩DBP环保及安全隐患。近年来因DBP超标召回事件不断,各国纷纷对DBP的使用设限,DBP被替代势成必然,DBP的产能占比也在逐年下滑,DBP被环保增塑剂替代风险依旧。

增塑剂产业链行情综述本站增塑剂产品数据分析师认为:2023年增塑剂产业链企业检修不断,增塑剂产品价格大涨,造成2023年增塑剂领涨化工板块。但检修总会复工,2024年增塑剂产业链企业开工率势必提升,而增塑剂下游需求上涨有限,势必造成增塑剂产业链供过于求,增塑剂DOP、DOTP及原材料异辛醇价格高开低走,一季度或维持高位盘整,之后或快速回落,并在低位盘整,2024年DOP、DOTP价格最低或降至9000元/吨;2024年异辛醇价格最低或降至8500元/吨。正丁醇2024年价格大概率下跌,但跌幅或有限;而DBP价格预期下跌,但DBP价格或难以跌破8500元/吨。总体来说,2024年增塑剂行业供过于求行情持续,环保增塑剂替代传统增塑剂进程依旧,宏观经济回暖,化工板块预期上涨,但增塑剂2024年高位回落,或领跌化工板块。

(文章来源:本站)